2024年からスタートした新NISA。そろそろ始めたいけど、40代って毎月いくらくらい投資しているのか気になっていませんか?

特に40代にとって、将来のための資産形成は今後の人生においてすごく大事。

でも、日々の生活費や子どもの教育費、住宅ローンなど、まとまった出費が目に見える40代は本当に頭が痛い時期だと思います。

この記事では、40代の新NISAにフォーカスし、積立金額の目安や実際の運用シミュレーションを使って長期的な資産形成の効果をご紹介していきます。

また、つみたて投資枠と成長投資枠を最大限に活用するコツや、バランスの取れたポートフォリオ、投資信託を用いた分散投資の重要性や、それを実現するための具体的なアプローチもお伝えします。

あなたの生活スタイルに合わせた、無理なく続けられる投資戦略のヒントになれば嬉しいです!

- 40代で新NISAを始める際の積立金額と運用結果のシミュレーション

- つみたて投資枠を利用した少額からの長期積立のメリット

- 新NISAで高リターンを狙う成長投資枠の活用方法

- 新NISAでの分散投資の重要性と具体的なポートフォリオ例

はじめに:新NISAの概要を簡単に!

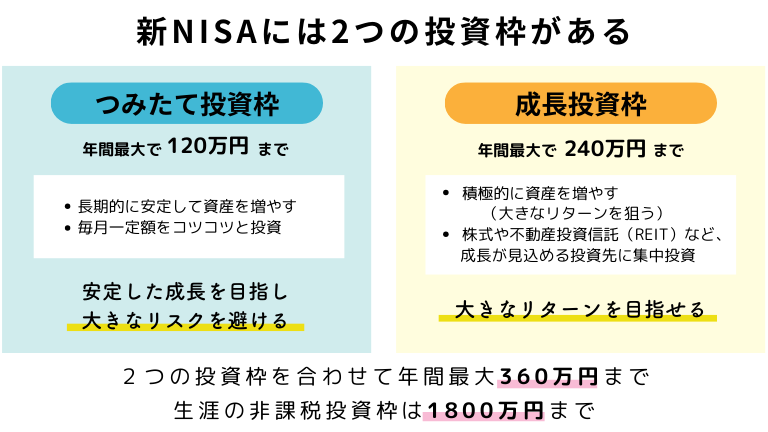

新NISAの積立金額の目安や運用シミュレーションの解説の前に、まずは新NISAの基本的な概要を押さえておきましょう。

< 新NISAの基本的な概要 >

NISAは日本の制度の名前で、正式名称は「少額投資非課税制度」です。

新NISAには「つみたて投資枠」と「成長投資枠」があります。

この2つの枠を上手に使いこなすことでリスクを調整しながら資産形成ができます。これは年代によって、またライフスタイルによってどのように使っていくのかは人それぞれ違います。

新NISAは毎月いくら?40代編:つみたて投資枠

まず、2種類の投資枠のうち「つみたて投資枠」から見ていきたいと思います。

つみたて投資枠の概要や利点、賢く積み立てるポイントなどをまとめてみました。

つみたて投資枠の概要とその利点

まず、つみたて投資枠とは、少額から始められる積立投資の枠のことを言います。毎月少しずつ投資を積み立てることで、将来的に大きな資産を築いていくイメージです。

新NISAのつみたて投資枠は、特に40代の方にとって、長期的な資産形成に非常に効果的です。

なぜかというと、つみたて投資枠は長期的な資産形成を目指し、リスクを抑えながら安定したリターンを得るために設けられているからです。

40代は収入が安定していて、毎月の積立金額を確保しやすい時期です。さらに、20年ほどの投資期間があると見込むと、じっくりと資産を増やしていくことができますね。

では、具体的につみたて投資枠で選べる商品を見ていきましょう!

| 投資商品 | 説明 |

|---|---|

| インデックス ファンド |

株式市場の全体的な動きに合わせて動くファンドです。 手数料が低く、多くの企業に自動的に投資するので、個別の株選びのリスクを減らしながら、市場の成長を利用できます。 |

| バランス ファンド |

株と債券を組み合わせて、リスクを分散します。 これにより、市場の変動が少ない安定した収益を目指すことができ、投資の初心者にも扱いやすいです。 |

つみたて投資枠を活用することで、毎月一定額を自動的に投資することができるので、投資のタイミングを気にする必要がありません。

これにより、ドルコスト平均法の効果も得られます。

つみたて投資枠で賢く投資するためのポイント

つみたて枠での投資は、長期的な視野で行うことが大切。市場の波に一喜一憂せず、計画的に積立を続けましょう。

そして、投資先のファンドの手数料や運用成績も定期的にチェックして、必要に応じて見直しも忘れずに!

さらに、リスクを取りすぎないように、無理なく積立できる商品を選んで、自分のライフスタイルに合わせた投資を心がけてくださいね。

資産形成は、まさにマラソン。焦らず、一歩ずつ前に進んでいくことが、確実な資産形成への道。

40代の今こそ、新NISAのつみたて投資枠で、毎月の積立をコツコツと続けて、堅実に資産を増やしていきましょう。

新NISAの成長投資枠 40代編:高リターンを狙うための投資術

次に、新NISAの成長投資枠について見ていきましょう。40代にとって、高リターンを狙うための戦略はとても大切なんです。

では、新NISAの成長投資枠について、40代の場合はどう活用すれば良いでしょうか?

成長投資枠はリスクを取りつつも高いリターンを狙うことができるので、40代の資産形成において非常に重要な役割を果たします。

上でも述べましたが、40代はまだリスクを取る余裕がある年代ですが、老後資金や教育費を考えると安定性も重視する必要があります。

成長投資枠の具体的な活用例

では、成長投資枠を活用する具体的な投資先をいくつかご紹介します。

| 投資商品 | 説明 |

|---|---|

| 個別株式 | 特に成長が期待できる企業の株式に投資する。 例えば、ITやヘルスケア、再生可能エネルギー分野など。 これらの企業は市場の成長に伴い、株価が大きく上昇する可能性がある。 |

| IPO(新規公開株) | 新規に上場する企業の株式を購入する。 IPOは初値が高くなることが多く、大きなリターンが期待できる。ただし、全てのIPOが成功するわけではないため、企業の将来性を見極めることが重要。 |

| 成長株ファンド | 複数の成長企業に分散投資するファンド。 個別株式投資よりもリスクを抑えつつ、高いリターンを狙うことができる。 |

このように成長投資枠を利用することで、資産を大きく増やす可能性がありますが、注意点もあります。

リスク管理と分散投資

成長投資枠での投資はリスクが高いので、全ての資産をここに集中させるのは避けた方がいいです。

リスク分散のために、成長投資枠に投資する額は、全体のポートフォリオの20%から30%程度に抑えるのが理想的です!

さらに、定期的にポートフォリオを見直して、必要に応じてバランスを調整することも大切。

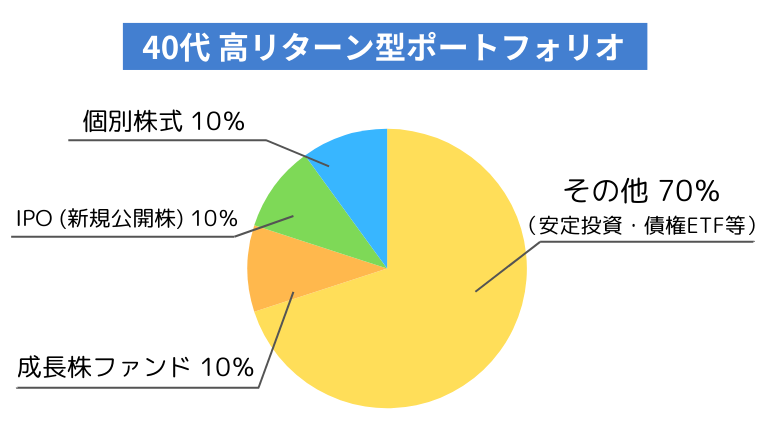

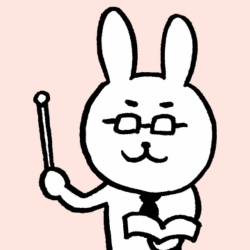

ここで、40代に成長投資枠でのおすすめのポートフォリオ配分の例を紹介しますね。

40代というのは、まだまだチャレンジできる年齢。でも、同時に、将来に向けての安定も考えなければなりません。

このポートフォリオは、まさにそのバランスを取るためのもの。リスクを適切に管理しながら、成長の機会をしっかりと捉えることができるんです。

| 資産クラス | 配分割合 |

|---|---|

| 個別株式 | 10% |

| IPO(新規公開株) | 10% |

| 成長株ファンド | 10% |

| その他(安定投資・債権ETF等) | 70% |

40代で新NISAの成長投資枠を賢く活用して、高リターンを狙う投資術を実践することが本当に大事です!

新NISAの成長投資枠を使って、資産をしっかりと増やして、安心した未来を手に入れたいですね!

新NISAは毎月いくら?40代編:無理のない範囲での積立金額とその効果

ここまでで、新NISAのつみたて投資枠や成長投資枠の活用の仕方について、だいたいご理解いただけたかなと思います。

では、具体的に新NISAで毎月いくら積み立てるのが良いのでしょうか? 40代にとって無理のない範囲での積立金額を一緒に考えてみましょう。

40代で新NISAを始める場合、毎月4万円から5万円程の積立がおすすめです。

なぜなら、40代は収入が安定していますが、教育費や住宅ローンの返済などの家計の負担も増える時期だからです。

ではまず、40代の平均年収と月収から見ていきましょう!

40代の平均年収と月収

| 年齢 | 平均年収 | 平均月収 |

|---|---|---|

| 40〜44歳(男性) | 602万円 | 50.2万円 |

| 40〜44歳(女性) | 335万円 | 27.9万円 |

| 45〜49歳(男性) | 643万円 | 53.6万円 |

| 45〜49歳(女性) | 346万円 | 28.8万円 |

| 平均 | 481.5万円 | 40.125万円 |

↑平均月収は平均年収を12で割った値です。

※参照:国税庁「2022年分民間給与実態調査」

国税庁の調査では、40代の平均年収は男女で違いますが、およそ約481万円で、月収は約40万円という実態調査結果が出ているんです。

この数字をもとに、毎月の積立金額とその運用結果をシミュレーションしてみようと思います!

40代シミュレーション

| 毎月の積立金額 | 運用期間 | 年利 | 評価額(万円) | 運用収益(万円) |

|---|---|---|---|---|

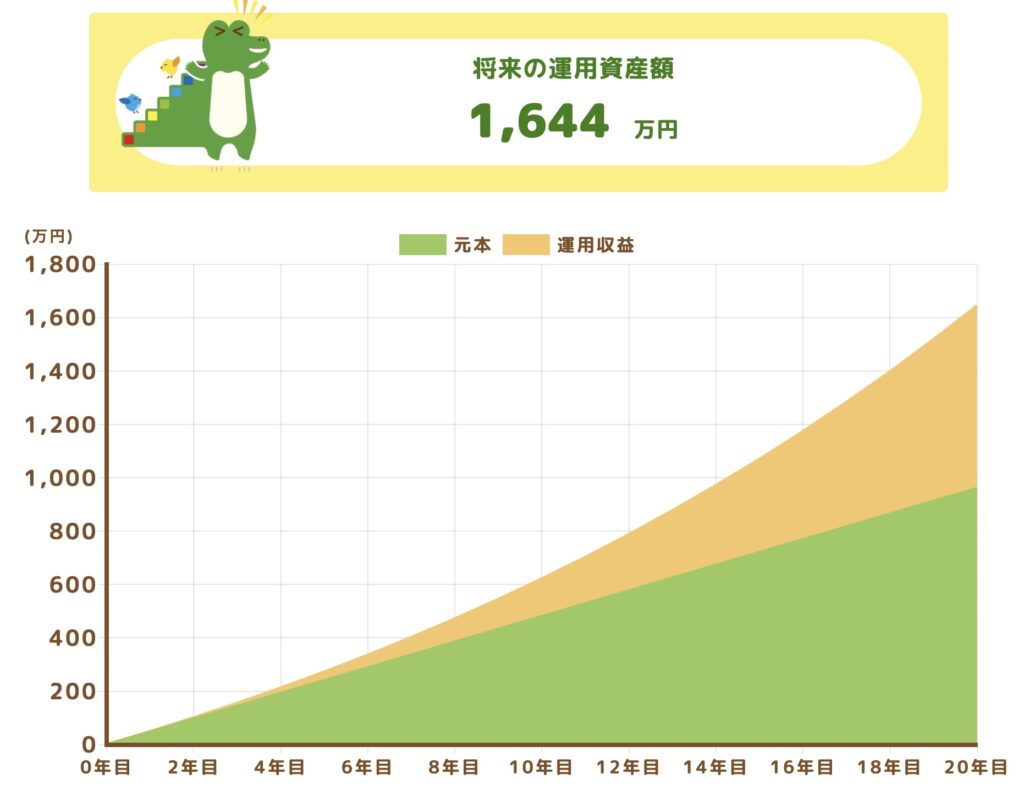

| 4万円 | 20年 | 5% | 1,644 | 684 |

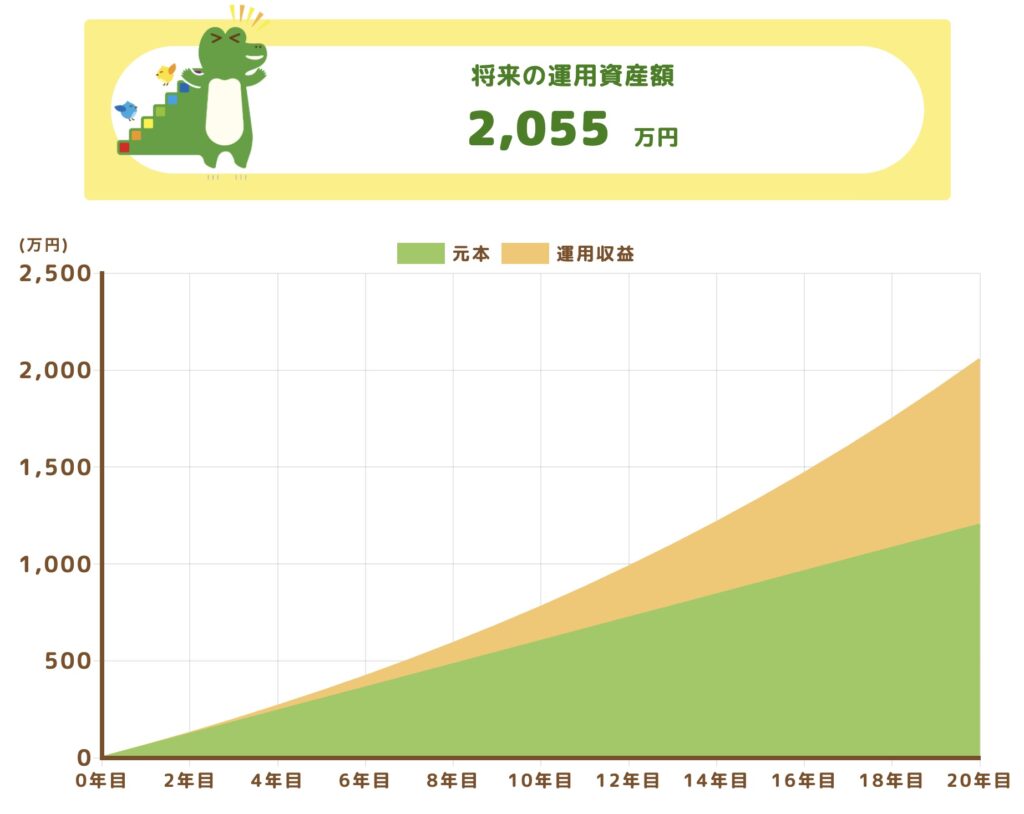

| 5万円 | 20年 | 5% | 2,055 | 855 |

※参照:金融庁つみたてシミュレーション

40代の平均年収は約481万円で、月収は40万円前後ってことなので、

この中から投資に回す金額を考えると、月収の10%にあたる4万円から5万円が無理のない範囲になります。

これは、毎月の支出を見直しながら、将来のために資産を積み立てることができる金額、と言うことになるんですね。

具体例として、毎月4万円を年利5%で運用した場合、20年後には約1,644万円の評価額になります。

投資総額960万円が1,644万円に増えてくれる。つまり、新NISAでの投資によって684万円の運用収益が得られることになります。

この金額は、老後の生活費や子どもの教育資金などに充てることも可能ですし、5万円を積み立てる場合は、さらに大きな資産形成が見込まれることが想像できますよね。

では、5万円を5%の年率で20年間運用すると・・・

なんと、2,055万円の資産になります。総投資額1,200万円に対して、855万円の運用収益です。

このようなシュミレーションは、金融庁のホームページで簡単に計算することが可能です。

毎月の積立金額、想定利回り(年率)、積立期間の数字を入力するだけで、計算ができるようになっていますよ!

以下に、収入5万円から50万円までの無理のない投資金額一覧をまとめていますので、家族構成や収入の使い道などを考慮して、参考にしてみてください!

収入5万円から50万円までの無理のない投資金額一覧

| 収入金額 | 投資資金 |

|---|---|

| 5万円 | 0.2万円〜0.5万円 |

| 10万円 | 0.5万円〜1.0万円 |

| 20万円 | 1.0万円〜2.0万円 |

| 30万円 | 1.5万円〜3.0万円 |

| 40万円 | 2.0万円〜4.0万円 |

| 50万円 | 2.5万円〜5.0万円 |

家計に余裕が出てくるまでは、毎月5,000円や1万円から始めても大丈夫です!重要なのは、

投資を継続することで、複利の効果を最大限に活用することです。

でも、投資にはリスクもあるので。市場の変動で元本割れの可能性もなきにしもあらず!

自分のリスク許容度を把握して、投資額を決めることが重要だと思います。

また、投資を始める前にしっかりと情報収集を行い、自分に合った投資方法を見つけることも大切なポイントになります。

無理のない範囲で始め、長期的な視野で、つまり長ーい目で見て資産形成を進めていくようにするのがおすすめです。

新NISA シミュレーション 40代編:毎月の積立額と長期的な資産形成の効果

45歳:スタート時の積立

40代で新NISAを活用して、毎月の積立を始めた場合の初めの5年間について見てみましょう。

毎月4万円もしくは5万円を年利5%で運用した場合、以下のようになります。

| 1カ月の積立金額 | 元本 | 運用収益 | 評価額 |

|---|---|---|---|

| 4万円 | 240万円 | 32万円 | 272万円 |

| 5万円 | 300万円 | 40万円 | 340万円 |

- 4万円の場合:評価額は272万円で、そのうち運用収益は32万円です。

- 5万円の場合:評価額は340万円で、そのうち運用収益は40万円です。

40代後半に差し掛かるこの時期に、既に運用効果が見え始めますね。

50歳:資産の成長

次に、50歳時点の積立状況を見てみましょう。

| 1カ月の積立金額 | 元本 | 運用収益 | 評価額 |

|---|---|---|---|

| 4万円 | 480万円 | 141万円 | 621万円 |

| 5万円 | 600万円 | 176万円 | 776万円 |

- 4万円の場合:評価額は621万円、そのうち運用収益は141万円です。

- 5万円の場合:評価額は776万円、そのうち運用収益は176万円です。

積立を続けることで、資産が着実に増えていることがわかります。

55歳:資産の増加

さらに55歳までの積立結果を見てみます。

| 1カ月の積立金額 | 元本 | 運用収益 | 評価額 |

|---|---|---|---|

| 4万円 | 720万円 | 349万円 | 1,069万円 |

| 5万円 | 900万円 | 436万円 | 1,336万円 |

- 4万円の場合:評価額は1,069万円、運用収益は349万円です。

- 5万円の場合:評価額は1,336万円、運用収益は436万円です。

資産の増加が加速し、1,000万円を超える大きな資産が形成されています。

60歳:運用の効果

最後に、60歳時点での積立結果を見てみましょう。

| 1カ月の積立金額 | 元本 | 運用収益 | 評価額 |

|---|---|---|---|

| 4万円 | 960万円 | 684万円 | 1,644万円 |

| 5万円 | 1,200万円 | 855万円 | 2,055万円 |

- 4万円の場合:評価額は1,644万円、運用収益は684万円です。

- 5万円の場合:評価額は2,055万円、運用収益は855万円です。

このように、年利5%で20年間運用した場合、元本に対して約1.71倍に増えています。長期的に積み立てを行うことで、老後の生活資金として十分な額を確保することができます。

投資のリスクと注意点

新NISAを利用することで、長期的な資産形成に大きな効果があります。でも、投資にはリスクも伴いますので、注意が必要です。市場の変動によって元本割れの可能性もあるため、以下の点に気をつけましょう。

- リスク許容度の確認:自分のリスク許容度を把握して、無理のない範囲で投資をしましょう。

- 定期的な見直し:ポートフォリオの定期的な見直しとリバランスを行うことも大切です。

40代で新NISAを利用することで、毎月の積立額が長期的な資産形成に大きな効果をもたらします!

節目の年齢ごとに積立状況を確認しながら、無理のない範囲で計画的に投資を続けていきましょう。将来の生活資金をしっかり確保するために、今からコツコツと頑張りましょうね。

新NISAのポートフォリオ40代編:リスクとリターンのバランスを取った投資戦略

40代で新NISAを活用するなら、バランスの取れたポートフォリオを組むことが大事です!

というのも、40代はリスクを取りつつ、安定した資産形成を目指すべき時期ですからね。

新NISAを使う際には、リスクとリターンのバランスを考えて、複数の資産に分散投資するのがおすすめです。

株式、債券、投資信託、不動産投資信託(REIT )などを組み合わせると良いですよ。

40代のための新NISAポートフォリオ配分

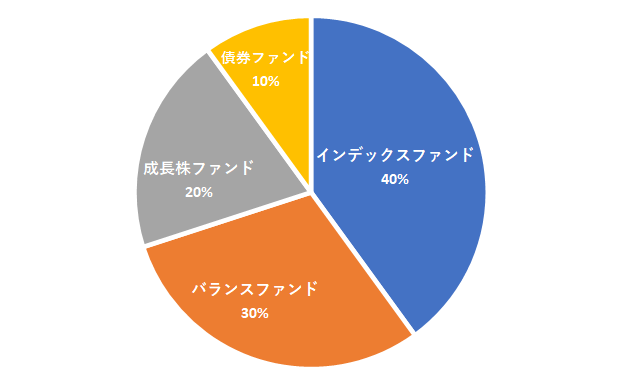

例えば、40代のポートフォリオとしては、上のような配分が考えられます。

| 資産クラス | 配分比率 | 説明 |

|---|---|---|

| 国内外の株式 | 50% | リターンが高いがリスクも高い。 国内株式と海外株式をバランスよく組み合わせてリスクを分散。 |

| 債券 | 30% | 比較的安定したリターンが期待できる。 国債や社債など、信頼性の高い債券を選ぶ。 |

| 投資信託 | 15% | プロが運用するため、個別銘柄に投資するリスクを軽減。 株式や債券に分散投資するタイプの投資信託が良い。 |

| 不動産投資信託(REIT) | 5% | 不動産市場に投資し、さらにリスクを分散。 REITは賃料収入などから安定したリターンが期待できる。 |

株と債券の組み合わせで、市場が荒れても大丈夫な安心感をキープしつつ、成長のチャンスもしっかり狙っています。

さらに、投資信託とREITを上手にミックスすることで、リスクを分け合って、もっと安定した投資を目指しています。

このように分散投資を行うことで、どれか一つの市場が変動しても、全体に大きな影響を受けにくいポートフォリオを組むことができます。

ポートフォリオの見直しと調整

ポートフォリオは、定期的に見直すことも大切です。

特に市場が大きく変動した場合には、リバランス(資産配分の調整)を行いましょう。

自身のリスク許容度(どれくらいリスクを取れるか)や投資の目的に合ったポートフォリオを作るためには、しっかりとリサーチして情報を集めることが大事です。

ポートフォリオを定期的に見直し、必要に応じてリバランスを行うことで、リスクを管理しつつリターンを最大化することができます。

これにより、長期的な資産形成を安心して続けることができるのです。

これからの安心した資産形成のために、バランスの取れたポートフォリオを組んで、新NISAを上手に活用してみましょう!一緒に頑張りましょうね。

新NISA 40代におすすめの投資信託:リスクとリターンのバランスを取った分散投資

40代で新NISAを活用する際のおすすめの投資方法は、リスクとリターンのバランスを考慮した分散投資です。

この年代は、資産を増やすための時間がまだまだあります。でも、リスクはできるだけ抑えたいもの。

そこでおすすめなのが、投資信託を使った分散投資です。

投資信託は、さまざまな資産に分散して投資するので、一つの銘柄が急に下がっても大丈夫。

プロのファンドマネージャーが運用してくれるので、私たちが個々の株を選ぶ手間もありません。そして、新NISAを使えば、税金の心配も少なく、長期的な資産形成に集中できます。

おすすめの投資信託ポートフォリオ

まず、40代に適した投資信託として、以下のようなバランスの取れたポートフォリオを組むことがおすすめです。

40代にとって、このポートフォリオがおすすめな理由は、以下の通りです。

・インデックスファンド(40%)

まずは、インデックスファンドから。これは、市場全体に投資することで、個別銘柄のリスクを避けつつ、市場平均のリターンを目指すスマートな選択。

低コストで運用できるので、長期的な資産形成にはぴったりです。

・バランスファンド(30%)

次に、バランスファンド。株式と債券の両方に投資することで、リスクとリターンのバランスを取りやすいんです。

忙しい40代の私たちにとって、資産配分を自分で決める手間を省けるのは、とってもありがたいですよね。

・成長株ファンド(20%)

そして、成長株ファンド。ここには、将来性のある企業への投資が含まれていて、大きなリターンを狙うことができるんです。

40代はまだまだ投資期間が長いので、少しリスクを取ってでも大きな夢を追いかけるチャンスがあります。

・債券ファンド(10%)

最後に、債券ファンド(新NISAでは正しくは債権ETF)。市場が荒れても、安定した収益源となり、ポートフォリオの安定性を高めてくれます。

退職後の生活資金に向けて、安全な選択肢を確保することができます。

投資信託を始める際のポイント

次に、40代が新NISAで投資信託を始める際のポイントポイントをいくつかご紹介します。

上でも、何度も述べていることですが、新NISAでの投資で大切なのは「自分に合ったリスクで、長い目でじっくり資産を増やすこと」なんです。

市場がグラグラしても心配無用!定期的にポートフォリオをチェックして、複利の魔法でお金を増やしていきましょう。

投資は、始めるのはちょっぴり勇気がいるけれど、一歩踏み出せば、とっても楽しい世界が広がっています。

40代からでも全然遅くない!一緒に、賢く、楽しく投資ライフを始めましょう。

まとめ

40代が新NISAでの積立を行う際、毎月いくらが適切かをシミュレーションしてみました。

収入が安定しつつも出費が多い40代では、月収の10%程度である4万円から5万円をコツコツと積み立てることで、将来の大きな資産形成へとつながります。

この記事をきっかけに新NISAでの積立を始める一歩となり、あなたの「できるかも!」を後押しできたら、本当に嬉しいです。

- 40代で新NISAを始める場合、毎月4万円から5万円の積立がおすすめ

- 40代は収入が安定しているが、家計の負担も増える時期

- 40代の平均年収は約481万円、月収は約40万円

- 毎月の積立金額は月収の10%が無理のない範囲

- 毎月4万円を20年運用すると評価額は1,644万円になる

- 毎月5万円を20年運用すると評価額は2,055万円になる

- 長期的な視野で積立を続けることが重要

- 新NISAでは分散投資が推奨される

- 国内外の株式、債券、投資信託、不動産投資信託(REIT)を組み合わせる

- 定期的なポートフォリオの見直しと調整が必要

- 自分のリスク許容度を把握して投資額を決める

- 市場の変動で元本割れのリスクもある

- ドルコスト平均法でリスクを分散

- 投資信託はプロが運用するためリスク軽減に有効

- 成長投資枠は高リターンを狙えるがリスクも高い

- バランスファンドはリスクとリターンのバランスが良い

- 毎月の支出を見直し、無理のない範囲で積立を行う

- 家族構成や収入に応じた無理のない投資金額を設定する

- 新NISAの投資シミュレーションを利用して計画を立てる

- インデックスファンドは市場全体に投資するためリスクが低い